�������NEO�i�ȉ��u���Ёv�Ƃ����j���^�c����u���@���v�i�ȉ��u���T�C�g�v�Ƃ����j�𗘗p����ɂ�����A

����K������L�̒ʂ��߂܂��B���Ђւ̐\���݂ɂ������Ă͉��L�̏����ɓ��ӂ������̂Ƃ��A

����͖{�K����\���ɗ���������ŁA����̔��f�ƐӔC�ɂ����āA���T�C�g�𗘗p������̂Ƃ��܂��B

- �����F��`

-

���T�[�r�X���p�K��i�ȉ��{�K��Ƃ����j�ɂ�����p����ȉ��̒ʂ��`���܂��B

1.�u���T�[�r�X�v�Ƃ͓��T�C�g�Œ���e����A�T�[�r�X���w���܂��B

2.�u����v�Ƃ͓��T�C�g����߂鏊��̎葱���ɏ]���A���T�[�r�X�̑S�Ė��͈ꕔ�𗘗p���鎑�i�����l���w���܂��B

- �����F�{�K��͈̔͋y�ѕύX

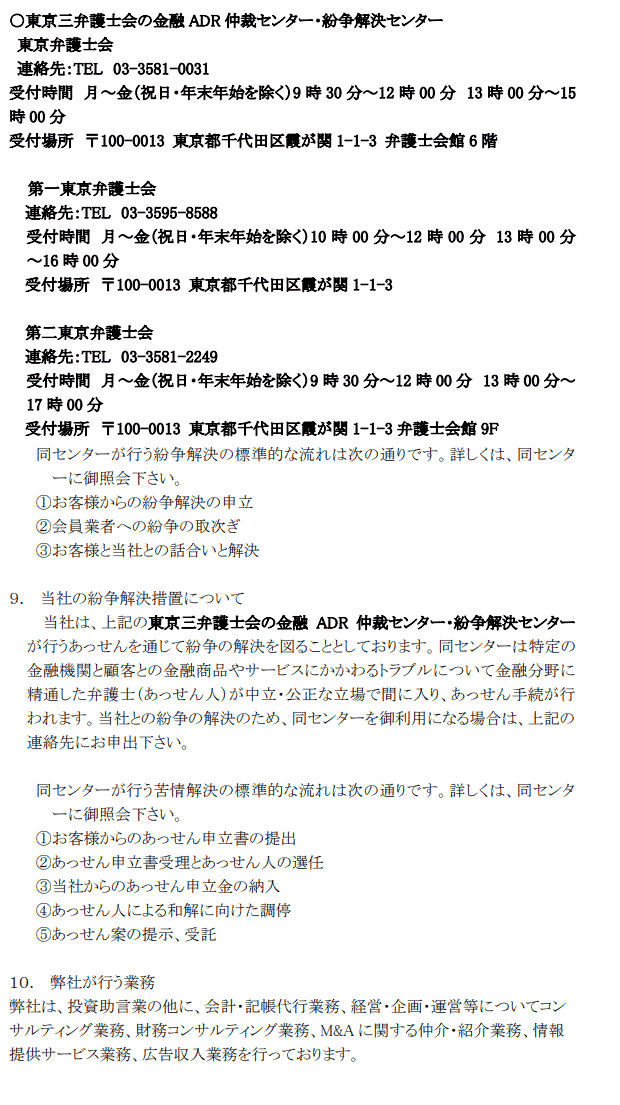

-

1.�{�K��͓��T�[�r�X�̂��ׂāA�܂��͈ꕔ�𗘗p���邷�ׂẲ���ɓK�p�������̂Ƃ��܂��B

2.�{�K��͕��Ђ���߂���@�ɂ��A�\���Ȃ��ύX�A�lj����邱�Ƃ��o������̂Ƃ��܂��B

3.�ύX��̉���K��ɂ��ẮA���T�C�g��ɕ\���������_�����͂�����̂Ƃ��܂��B

- ��O���F����o�^

-

1.���T�[�r�X�̗��p��]�҂͖{�K��A�y�ьl���ی���j�Ɋւ�����e������������ŁA���Ўw��̎葱���ɏ]���ē��T�[�r�X�̗��p��\�����ނ��̂Ƃ��A���Ђ�������������A���Y�葱���������������_�œ��T�[�r�X�̗��p�_�����A����ƂȂ���̂Ƃ��܂��B

2.���T�[�r�X�͖����N�ҁA�y�ѓ��ƎҁA�����͖@�l�ł̉���o�^�͏o���܂���B

3.�\�͒c�A�\�͒c���A�\�͒c���\�����A�\�͒c���łȂ��Ȃ���������5�N���o�߂��Ȃ��ҁA�\�͒c�W��ƁA����A���������E�@�������E�Љ�^���W�ڂ��S���A����m�\�\�͏W�c���̔��Љ�́i�ȉ��u���Љ�I���́v�Ƃ����B�j�ɊY������ꍇ�͉���o�^�͏o���܂���B

- ��l���F������i�̗L��

-

1.�ߋ��ɁA�{�K��ᔽ�ɂ�������i������������Ă�����͂����p�o���܂���B

2.���T�[�r�X�̗��p�Ɋւ��āA��l�ɑ���̃A�J�E���g�i���ID�j�������Ƃ��A��ȏ�̃A�J�E���g�������͏o���܂���B���d�o�^�Ђ��m�F�����ꍇ�A��ڈȍ~�̃A�J�E���g�ɑ������Œ����S�ẴT�[�r�X�͂��Ƃ��w�������L���T�[�r�X�̌������܂߂āA�A�J�E���g���̂��폜�v���܂��B

3.�����Ȃ闝�R���i�Ɋւ�炸�A���Ћy�ѓ��T�C�g�̉c�Ƃ�W�Q�A���͂��̋���̂���s�ׂړI�A�ԐړI��킸�s�����ꍇ�A������i�̑���������A�y�ёމ�����Ƃ�ꍇ������܂��B

- ����F���̔铽

-

1.����͓��T�[�r�X���瓾�����e�������Ȃ闝�R�����낤�Ƒ�O�҂ɘR�k���Ă͂Ȃ�܂���B

2.�{�K��Ɉᔽ���ė��p���ꂽ���ʁA���Ђ܂��͑�O�҂ɉ��炩�̑��Q���������ꍇ�A����o�^������Ɠ����ɁA���̑S�Ă̑��Q�����Ē����ƂƂ��ɁA�@�I�[�u�����ꍇ������܂��B

- ��Z���F����o�^�E���[���z�M�̒�~���͖���

-

1.����͓��T�[�r�X���瓾�����e�������Ȃ闝�R�����낤�Ƒ�O�҂ɘR�k���Ă͂Ȃ�܂���B

2.�{�K��Ɉᔽ���ė��p���ꂽ���ʁA���Ђ܂��͑�O�҂ɉ��炩�̑��Q���������ꍇ�A����o�^������Ɠ����ɁA���̑S�Ă̑��Q�����Ē����ƂƂ��ɁA�@�I�[�u�����ꍇ������܂��B

(1)�{�K��Ɉᔽ�����ꍇ

(2)���T�[�r�X�ւ̓o�^���ɂ�����\�����e�ɋ��U���������ꍇ

(3)����������N�҂ł������ꍇ

(4)�擾���������O�҂ɘR�k�������Ƃ����o�����ꍇ

(5)�����Ȃ��i�ɂ�����炸�A���Ђ̉c�Ƃ�W�Q�����ꍇ

(6)��L�̑��A���Ђ����Y�����s�K�Ɣ��f�����ꍇ

(7)�������މ��\�������ꍇ

3.�މ�E�z�M��~�葱���̗���Ɋւ��āA������炪���ЃT�|�[�g�f�X�N(info@ask.kabux2.jp)�ցA���T�C�g���̖₢���킹�t�H�[����胁�[���ɂĐ\�����s���B

4.�{���ɒ�߂�މ���������āA����ƕ��Ђ̊ԂŒ������ꂽ�_������̂Ƃ��A����͖{�T�[�r�X�𗘗p���錠����S�Ď������̂Ƃ��܂��B

5.������(60����)�T�C�g�Ƀ��O�C�����Ă��Ȃ��ꍇ�A���Ђ͂����p�ӎv�̂Ȃ����̂Ɣ��f���A�����I�ɑމ�����s�������ł�����̂Ƃ��܂��B

- �掵���F���T�[�r�X�̗��p����

-

1. ��������̊����́A���T�[�r�X�������������p�����Ă����p�����܂��B

2. �L������̗��p�T�[�r�X���Ԃ��I�������ꍇ�A��������Ƃ��ē��T�[�r�X���鎖���o���܂��B

3. ����o�^���A�܂����T�[�r�X�̗��p���~�������_�܂łƂȂ�܂��B

- �攪���F�T�[�r�X�̒�~�A�ύX

-

�ȉ��ɊY������ꍇ�A����ɗ\���������T�[�r�X�̒�~�A�ύX���s����������܂��B

�܂��A���Ђ����T�[�r�X�̒�~�A�ύX���s�������Ƃɂ�����ɑ��Q�����������ꍇ�ł��A���Ђ͂��̐ӔC�����̂ł͂���܂���B

(1)�V�ЁA�ЁA��d���̗\���s�\�Ȏ��Ԃɂ�蓖�T�[�r�X�̒������I�ɍ���ƂȂ����ꍇ�B

(2)���`�B�V�X�e���̕ێ�_�����ً}�ɗv����ꍇ�B

(3)�T�[�r�X���e�A�V�X�e���ɕύX���������ꍇ�B

(4)���̕ۑS�ȂǁA�����I�ȗ��R�Œ��f�܂��͒��~�̕K�v������Ɣ��f���ꂽ�ꍇ�B

(5)���̑��A���T�[�r�X�̒�����ƕ��Ђ����f�����ꍇ�B

- �����F�ʒm�E�A��

-

1.���Ђ������ւ̒ʒm�E�A���͌����Ƃ��ēd�q���[����p���čs���܂��B�o�^�̃��[���A�h���X�ɕ��Ђ��ʒm�E�A�����s�����ہA���Ђ̐ӂ߂ɋA���Ȃ����R�ɂ��A�A���E�ʒm���������Ȃ������ꍇ�A���Ђ͒ʒm�E�A�������������Ƃ݂Ȃ��܂��B

2.��������Ђɑ��ĘA�����s���ꍇ�́A���[�����͓d�b��p���čs�����̂Ƃ��܂��B���K�ɂ��Ή��͏o�����˂܂��B

- ��\���F���ȐӔC�̌���

-

1.����́A���ID�y�уp�X���[�h�𑼐l�ɒm���Ȃ��悤�ɊǗ������̐ӔC������A�̈Ӊߎ���킸�A���l�ɂ�鎩�Ȃ̉��ID�y�уp�X���[�h�̗��p�ɂ��đS�ʓI�ȐӔC�����̂Ƃ��܂��B

2.���Ђ́A���ID�y�т���ɑΉ�����p�X���[�h�����҂Ɏg�p���ꂽ���ɂ���āA���Y�������鑹�Q�ɂ��āA�̈Ӊߎ����킸��ؐӔC�͕����܂���B

3.����@�̈�Ƃ��ė��p�����d�q���[���ł̃T�[�r�X�̍ہA�T�[�o�̏�Q���̓��[���{�b�N�X�̗e�ʕs���A���[����M�������̎��R�œ��T�[�r�X�̒����Ȃ������ꍇ�A���Q�y�ё����ɂ��ĕ��Ђ���̐ӔC�����͂���܂���B

4.���T�[�r�X����������ɂ��āA�M�����m�ۂɑ��čő���̓w�͂��s���܂����A�����ۏ�����̂ł͂Ȃ����ƁA�܂����T�[�r�X�ł��铊������̓�����A��������ЂɎx�����������A���������ɂ�蔭��������̑��Q�ɂ��āA�@���Ȃ闝�R�ɂ���Ă����Ђ͂��̕ԋ����t�����Ȃ����Ƃ�����͏���������̂Ƃ��܂��B

5.�������Y�̉^�p�͔C�ӂ̂��̂ł���A����̈ӎv�Ɋ�Â��A������g�ɂ��s������̂ł���A���Ђ�������͉���̓���������������̂ł͂���܂���B

- ��\����F���쌠

-

���ЁA�y�ѓ��T�[�r�X�Ɋ֘A����S�Ẳ摜�A���́A�R���e���c���̒��쌠�͕��ЂɋA�����܂��B

- ��\����F�Ɛӎ���

-

1.�e��f�[�^(�����A�������)�́A���Ђ��M���������������Ă��܂����A

�e�����e�̌�T�ɂ�鐄�������̕s���m�����Ɋւ��Ă͕��ЂŐӔC���Ƃ���͂Ȃ��A

����ɑ��Ă̕ۏؓ��͈�ؔ������Ȃ����̂Ƃ��܂��B

2.���T�[�r�X�́A��x�A�V�X�e���^�p�Ɋւ��Ė��S�������Ă���܂����A

����A���T�[�r�X�����~�^���f���ꂽ�ꍇ�A���T�[�r�X�������x�������ꍇ�A

���T�[�r�X���e�Ɍ�肪�������ꍇ�ɂ��Ă��A���R�̔@���ɂ�����炸�A���Ђ͈�̐ӔC�����˂܂��B

3.����͓��T�[�r�X�̑މ�A�w���v�����̉��̐\�o���s�����Ō��݉����̌_����e�����邱�Ƃ�����������̂Ƃ��܂��B

4.�T�[�r�X�̗��p���A�K�v�ɉ����ĉ���l�ɒ�������e���قȂ�ꍇ������܂��B

5.�������������Ă���v���o�C�_�y�ђʐM����̏ɂ���āA

���T�[�r�X�y�ѓ��T�C�g�ɃA�N�Z�X�o���Ȃ��ꍇ�ɕ��Ђ͈�̐ӔC��Ȃ����Ƃ��܂��B

6.���T�[�r�X�́A�u���E�U�̕����Ȃǂ̏��ݒ肪�K�ɂȂ���Ă������Ώۂƒv���Ă���A

���̏����ɓ��Ă͂܂�Ȃ�����ɑ��铖�T�[�r�X�̓��쌋�ʂ�A���ꂪ�����炷���e���Ɋւ��ĕ��Ђł͈�̐ӔC��Ȃ����Ƃ��܂��B

7.�������Y�̉^�p�͔C�ӂ̂��̂ł���A���T�[�r�X�ɂ���ĉ���l�y�ё�O�҂̎����v�A

���Q�Ɋւ��ĕ��Ђ͈�؊֒m�����A���̐ӔC�͑S�ĉ���l���������̂Ƃ��܂��B

8.���Ђ�����ɗL�v�ł���Ɣ��f�����M�������m�点�A�_��v�������A

�V����̃��[���}�K�W���iPR�L�����܂ށj�̗��p�͔C�ӂ̂��̂ł���A

���T�[�r�X����ĉ���l�y�ё�O�҂̎����v�A���Q�Ɋւ��ĕ��Ђ͈�؊֒m�����A

���̐ӔC�͂��ׂĉ���l�ɂ�����̂Ƃ��܂��B

9.�{�K����m�F���Ȃ��������ɂ�����ɕs���v�������Ă����Ђ͈�ؐӔC��Ȃ����̂Ƃ��܂��B

- ��\�O���F�����R�[�X�ɂ����铖�T�[�r�X�̗����ɂ���

-

1.�o�^�E�������̉{���Ɋւ��āA��ؗ����͔����v���܂���B���T�[�r�X�̒��ɁA�L���������̉{���\�T�[�r�X������A�L�������{������ꍇ�ɂ́A���O�Ɍ_��K�v������܂��B

2.�̔�������5,000�~�`�i���i���ƂɋL�ځj�ƂȂ�܂��B

3.���Ђ́A��������ς�������̃N�[�����O�I�t�i�ԋ��j�Ɋւ��܂��Ă͌_������O�̏��ʂɋL�ڂ��Ă���܂��B���A��������ЂɌ���������A���Ђ������������Ɣ��f�A�����Y�����Ɋւ����̒��Ă��Ȃ��ꍇ�A���Y�������ɂ��Ă͑����萔�������������ĕԋ��v���܂��B

4.���T�[�r�X�ɂĒ���������͊��ԁA�܂��͎����ɉ����ϓ����邱�Ƃ�����܂��B

5.����͗L�����i�w���̍ہA���T�C�g���σy�[�W��莩�g�Ŋ�]���i��I�����A���ϋ��z���m�F������ł������������B���A���i�̑I���������ɓ������s�����ꍇ�͓��Y�v�����̏����邱�Ƃ��o���Ȃ��Ȃ鋰�ꂪ�������܂����A�������������B

- ��\�l���F���c�����ɂ���

-

1.���T�[�r�X�̗��p�Ɋւ��Ė{�K��Ȃ�тɏ��K��ɒ�߂��Ȃ��A�����ɐ������Ƃ��́A

���Ђɂ����Ē�߂��Ɋ�Â�����������̂Ƃ��܂��B���A���Ђ̊�ɂ��Ă͊J���v���܂���B

2.�{�K��y�я��K���s���Ƃ���ꍇ�A���Y�҂͕��Ж{�X�o�L�n�̖@�Ɋ�Â��@�I��i����邱�ƂƂ��܂��B

3.����ȊO�̕��@�őމ����܂߁A��掁A�����A�����点�A���f���[���A

�����߂�s�ד����s�����ꍇ�A���Ђ͓��Y������ɑ����Q�������������߂邱�Ƃ��o������̂Ƃ��܂��B

- ��\���F�����@

-

���T�[�r�X���p�_��̐����A���́A���s���тɉ��߂Ɋւ��ẮA���{�@���K�p�������̂Ƃ��܂��B

- ��\�Z���F�NJ��ٔ���

-

���Ћy�щ���́A���ЂƉ���Ƃ̊Ԃœ��T�[�r�X�Ɋւ���i�ׂ̕K�v�����������ꍇ�́A

���Ж{�X�o�L�n�̊NJ��ٔ�������R�̐ꑮ�I���ӊNJ��ٔ����Ƃ��܂��B

- ��\�����F���̑�

-

����͖{�K��ɒ�߂̂Ȃ������ɂ��ẮA���Ђ��ʓr��߂�K�����ɏ]�����̂Ƃ��܂��B

![�����ɑ��邲���k�A�L���R�[�X�Q���ւ̂������܂߁A�Ȃ�ł������������̓R�`���̔ԍ��ɂ��A���������I

�d�b:03-6427-1231 [��t����]����9:00~17:30](/common/images/rntop_tell2.png?201029_08)